摘要:

1、电动尾门:汽车电动尾门是线性驱动最重要的应用场景之一,在新车型的配置比例快速提升,2025年渗透率有望从目前的15%提升到45%左右,有三到四倍提升空间,总市场规模将超过200亿元,相关上市公司有凯迪股份,在电动尾门驱动技术、客户等方面已经具备深厚积累。

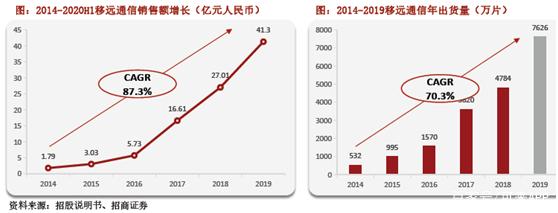

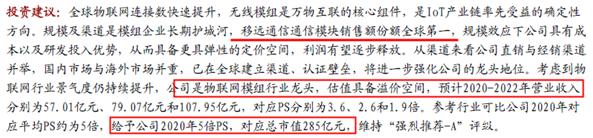

2、移远通信:全球最大的物联网模组厂商,通信模块销售额份额全球第一,具备规模和渠道优势;物联网是未来十年的高增长赛道,物联网模组具备高β属性,预计到2023年物联网模组CAGR达到45%;公司过去5年收入增长20倍,持续受益于物联网的高增长,机构给予20年目标市值285亿元。

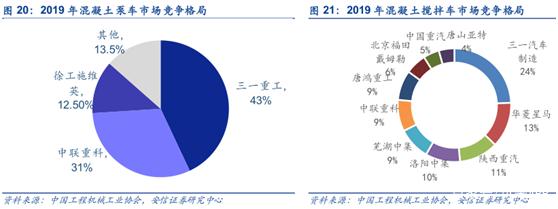

3、中联重科:核心产品包括起重机械、混凝土机械、农业机械等,起重机、混凝土机械为工程机械后周期产品,有望承接行业景气度,释放业绩弹性;公司建筑起重机械、长臂架泵车、塔机持续保持行业第一,挖机、高机、农机等产品发展势头良好,有望成为新的业绩增长点;近3年业绩增速回升,2017-2019年营收复合增速为36.33%,利润复合增速为81.15%。

正文:

1、汽车零部件新领域,未来三到四倍提升空间,挖出一只刚上市的行业龙头(西南证券)

①行业渗透率有三到四倍提升空间

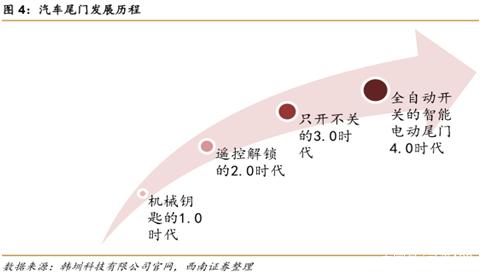

电动尾门是功能多样的汽车后备箱智能开闭系统,行业发展迅速,新车型电动尾门的配置比例快速提升。未来几年电动尾门将从高端车型向中低端过度,从后装走向前装,从SUV走向轿车,电动车的普及也将助推电动尾门市场渗透率继续快速提升。

2025年电动尾门渗透率有望从目前的10%-15%提升到45%左右,有三到四倍提升空间,总市场规模将超过200亿元。

②技术、认证壁垒高,目前国产化率较低

汽车电动尾门是线性驱动最重要的应用场景之一,产品对于耐久性、电机同步等技术要求严格,需要长达18-30个月的认证周期。目前国内电动尾门市场被海外企业垄断,外资企业在国内市占率约70%。

国内电动尾门企业多数集中在后装市场,在技术上逐步接近外资厂商,部分厂商也已经开始进入认证更为严格的合资厂商的供应链体系。

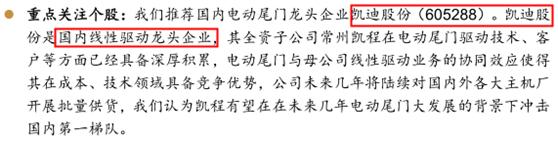

③相关上市企业

凯迪股份是国内线性驱动龙头企业,在电动尾门驱动技术、客户等方面已经具备深厚积累。

2、全球物联网模组龙头!营收5年增长20倍,供货华为、阿里、腾讯(招商银行)

①物联网是未来十年的高增长赛道,物联网模组具备高β特征

截至2019年底,中国移动的物联网总连接净增3.33亿,总规模达到8.84亿,同比增长60.3%。无线模组位于物联网的中上游,是物联网接入网络和定位的基础组件,物联网大规模商用,无线模组有望率先受益。

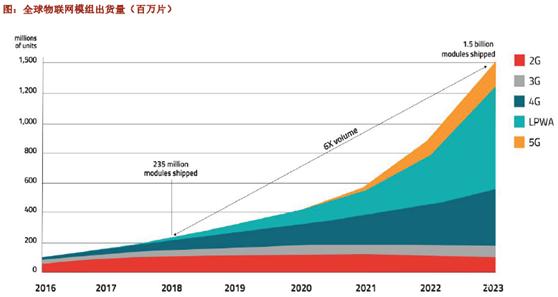

2018年全球物联网模组出货量为2.35亿片,2020年有望超过4亿片,预计到2023年将增长到15亿片,CAGR达到45%,展现高β特征。

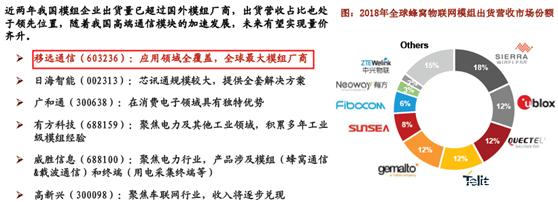

②我国模组企业后发制人,占据全球领先市场份额

我国模组厂商技术上已同国外厂商处于同一起跑线,且具备显著的成本优势,未来将在品牌口碑、全球资质认证等方面、公司治理等方面实现全方位提升。

未来有三个发展趋势:1)新玩家入局壁垒高,行业格局大势将定;2)行业尚处于0-1的爆发阶段,三年内有望维持30%左右的增速,天花板尚未可见;3)规模效应下强者恒强,利润有望逐步释放,长期来看公司治理是关键。

③公司是全球物联网模组龙头

移远通信是全球最大的物联网模组厂商,具有强α属性,规模及渠道优势铸造公司长期护城河,规模和渠道是公司长期护城河。

公司规模优势显著,产品线布局完整,持续投入新一代产品研发;渠道方面,率先发力海外市场,凭借在海外的先发优势。主要产品包括GSM/GPRS(2G类别)系列、WCDMA/HSPA(3G类别)系列、LTE(4G类别)系列、NB-IoT系列等蜂窝通信模组。

2014-2019年公司出货量CAGR为70.3%,收入CAGR为87.3%,营收5年增长20倍,毛利率维持稳定。

④机构给予目标市值285亿元,仍有30%以上空间

3、工程机械后周期龙头!多个产品国内市占率第一,近3年业绩增速回升(安信证券)

中联重科是国内老牌工程机械生产企业,产品包括起重机械、混凝土机械、农业机械等,近3年业绩增速回升,2017-2019年营收复合增速为36.33%,利润复合增速为81.15%,2020年首次进入全球工程机械企业前十强。

①公司后周期产品有望承接工程机械高景气

工程机械景气周期一般按挖掘机、起重机、混凝土机械的先后顺序更迭,起重机、混凝土机作为后周期板块有望接力挖机,承接工程机械行业高景气。

另外,受益于汽车起重机、泵车更新换代周期、搅拌车治超等因素,混凝土机和起重机更新需求旺盛。公司建筑起重机械、长臂架泵车持续保持行业第一,泵车市占率维持在30%以上,工程起重机市场份额提升迅速。

塔机市占率稳居第一(50%),成为全球首家年销量破百亿的公司。未来公司后周期产品盈利能力有望随销量提升而增加,释放更强业绩弹性。

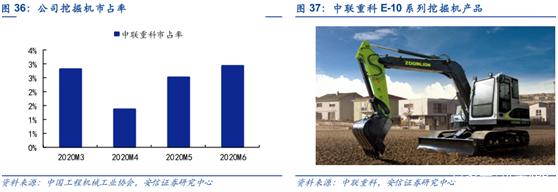

②挖机、高机、农机“三机”业务势头良好,有望成为新的业绩贡献点

公司挖掘机产品线逐渐完善,已经覆盖6-48吨的主流机型,并且募投项目大幅提升挖掘机产能;臂式高空作业平台产能爬坡顺利,未来随着下游需求旺盛有望提升品牌效应;农机产品盈利能力提升,形成了抛秧机、甘蔗机等“爆品” 。挖机、高机、农机有望成为公司未来的强力增长点。

③机构给予目标价10.56元

免责声明:本文仅供参考,不构成具体投资建议!